Уголь остается одним из ключевых видов топлива для предприятий электроэнергетики и металлургов. Под давлением «зеленой» повестки в последние 10 лет зависимость от этого топлива в развитых странах, поставивших во главу угла экологические приоритеты, особенно в Евросоюзе (ЕС), значительно снизилась. Но развивающиеся государства, включая Индию и Китай, отчаянно нуждающиеся в доступных источниках энергии, не только не уменьшают потребление, но и планируют строительство новых угольных электростанций вплоть до 2030 г. В 2021 и 2022 г. глобальный энергокризис, спровоцированный санкциями против России и резким подорожанием газа, вернул уголь также и в повестку ведущих европейских держав.

Данный обзор — первый в серии из трех публикаций о будущем угля в России и в мире: «Рынок угля России», «Мировой рынок угля» и «Потенциал экспорта угля из России». В них будет представлен анализ текущего состояния и прогноз развития этого сектора до 2050 г.

Текущее состояние добычи угля в России: вопреки санкциям

Угольная промышленность имеет особое значение для России, даже несмотря на заметное снижение потребления этого вида топлива в электроэнергетике. В частности, на него приходится порядка 12–13% выработанной в стране электроэнергии, а выручка от продажи за рубеж обеспечивает около 4% поступлений в госбюджет от экспорта товаров.

Угольная отрасль России по итогам 2022 г. на фоне санкционных ограничений со стороны ЕС и ряда других стран продемонстрировала высокую степень устойчивости и адаптивности. Добыча угля в стране не только не снизилась, но и показала символический рост, составив 443,6 млн тонн, сообщил в середине февраля этого года российский вице-премьер Александр Новак. Для сравнения, в 2021 г. в России было добыто 438 млн тонн. Стабильные объемы добычи были обеспечены в том числе за счет роста поставок на внутренний рынок на 12,2%.

Чем энергетический уголь отличается от металлургического

Энергетический уголь в силу его физических свойств применяется в качестве топлива на теплоэлектростанциях. Металлургический обеспечивает более высокую интенсивность и продолжительность горения за счет более высокой калорийности (теплоты сгорания) и используется при выплавке стали. Отличительная особенность металлургического угля — наличие витрена, который при высокой температуре (1000– 1100°C) способен плавиться и приобретать свойство спекания в плотную массу — кокс. Последний используется в доменных печах для выплавки стали. В силу разных физических свойств эти два типа угля имеют разных потребителей — энергетиков и металлургов, и спрос на них зависит от разных факторов. В мире около 75% добычи приходится на энергетический уголь и лишь порядка 15% — на металлургический. Остальные 10% — лигнит (молодой бурый уголь с высоким содержанием воды и низкими теплотворными характеристиками).

Перспективы спроса на энергетический уголь

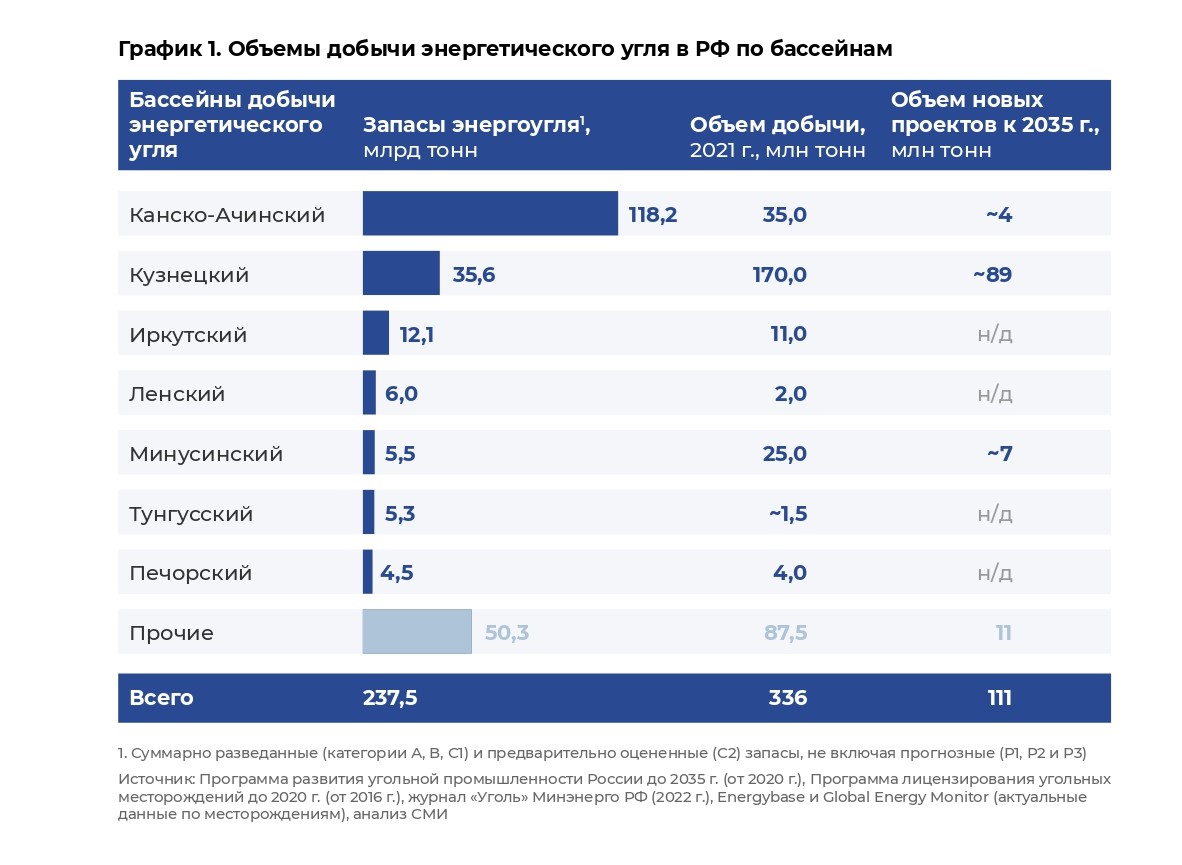

Россия сегодня полностью обеспечена энергетическим углем на ближайшие несколько сотен лет. Балансовые запасы (категорий А, В, С1 и С2) угольных месторождений составляют 238 млрд тонн. Из них около 70% приходится на три крупнейших угольных бассейна: КанскоАчинский, Кузнецкий и Иркутский (график 1). Себестоимость добычи обычно колеблется от 44 до 70 долл. за тонну, но в Тунгусском бассейне достигает 103 долл. за тонну. Также планируется разработка новых месторождений Кузнецкого, КанскоАчинского и Минусинского бассейнов.

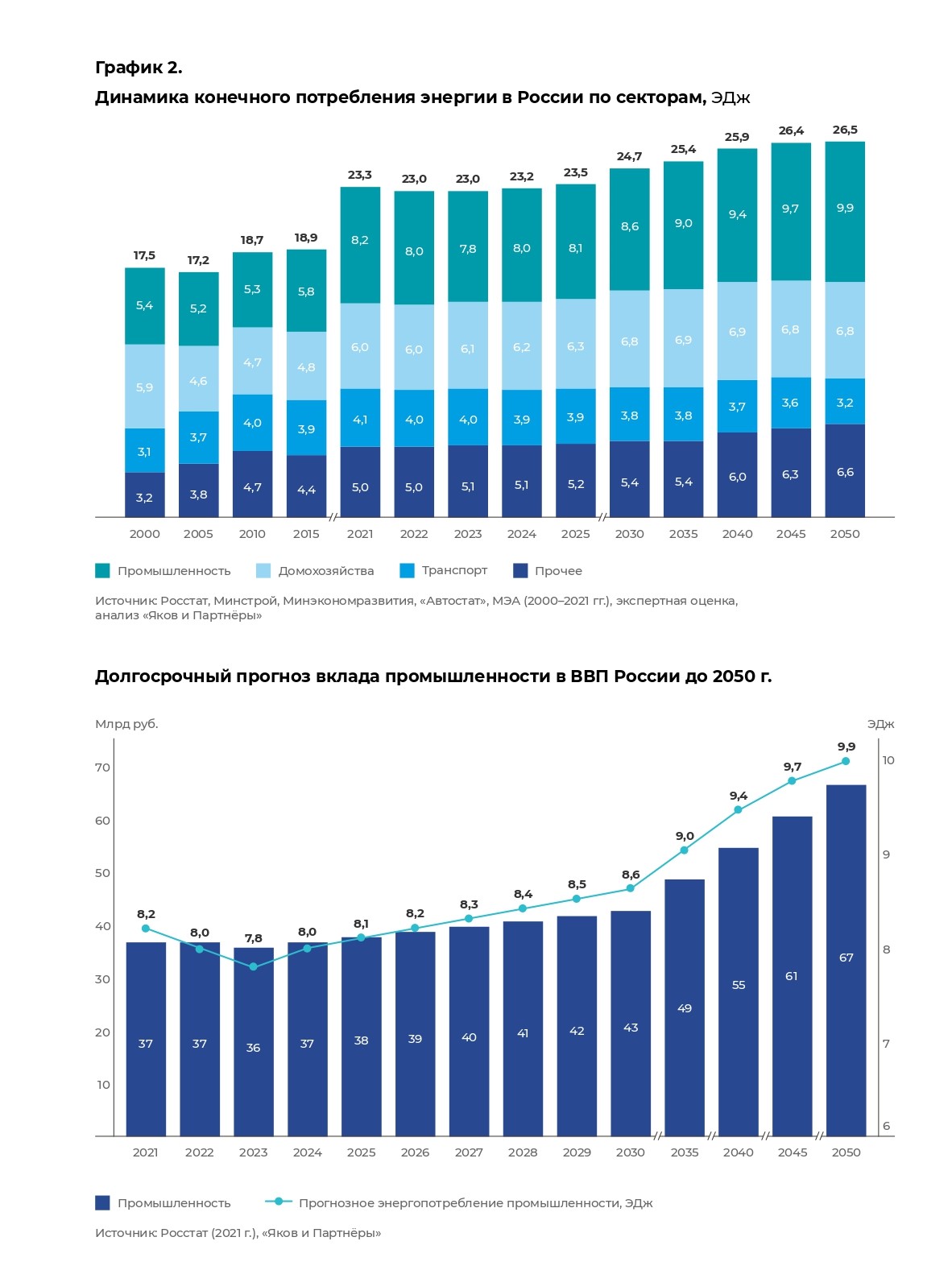

В рамках анализа ситуации в угольной отрасли мы сформировали три сценария ее развития: «Базовый», «Ускоренный переход» и «Рецессия». Исходя из наиболее вероятного базового сценария, мы прогнозируем к 2050 г. увеличение в России потребления энергии, определяющего спрос на энергетический уголь, до 26,5 эксаджоулей (ЭДж), что на 15% выше уровня 2022 г. (график 2). Это произойдет в основном за счет промышленного сектора. При условии сохранения доли в структуре ВВП к 2050 г. объем промпроизводства составит примерно 67 млрд руб. в ценах 2022 г., а потребление энергии вырастет до 9,9 ЭДж по сравнению с 8 ЭДж в 2022 г.

При этом промышленность, транспорт и домохозяйства обеспечат в общей сложности 85% потребления энергии. Но если в промышленности с 2024 по 2050 г. оно будет стабильно расти на 2,1–2,6% в год, в транспортном секторе — напротив, будет снижаться в среднем на 0,9% ежегодно. Данный тренд объясняется медленным ростом в России автопарка и распространением более энергоэффективных электромобилей начиная с 2030 г. По нашим оценкам, на фоне ухода иностранных брендов из России к 2025 г. парк автомобилей сократится на 1 млн шт. и вернется к прежним размерам только в 2029 г. При этом в 2030–2050 гг. при условии нормализации предложения автомобилей мы прогнозируем более быстрые среднегодовые темпы роста российского автопарка — на 0,8%. Потребление энергии домохозяйствами будет расти в среднем на 1,4% ежегодно до 2030 г. включительно, но затем произойдет разворот тренда на фоне убыли населения — c 2030 г. потребление начнет падать на 0,1% ежегодно. По данным Международного энергетического агентства (МЭА), в 2010-х гг. Россия относилась к странам с наивысшими показателями подушевого энергопотребления домохозяйствами. При условии роста обеспеченности граждан жильем подушевое энергопотребление продолжит увеличиваться и к 2050 г., по нашим оценкам, вероятнее всего, достигнет 19 МВт*ч на человека в год.

Газ и нефть доминируют

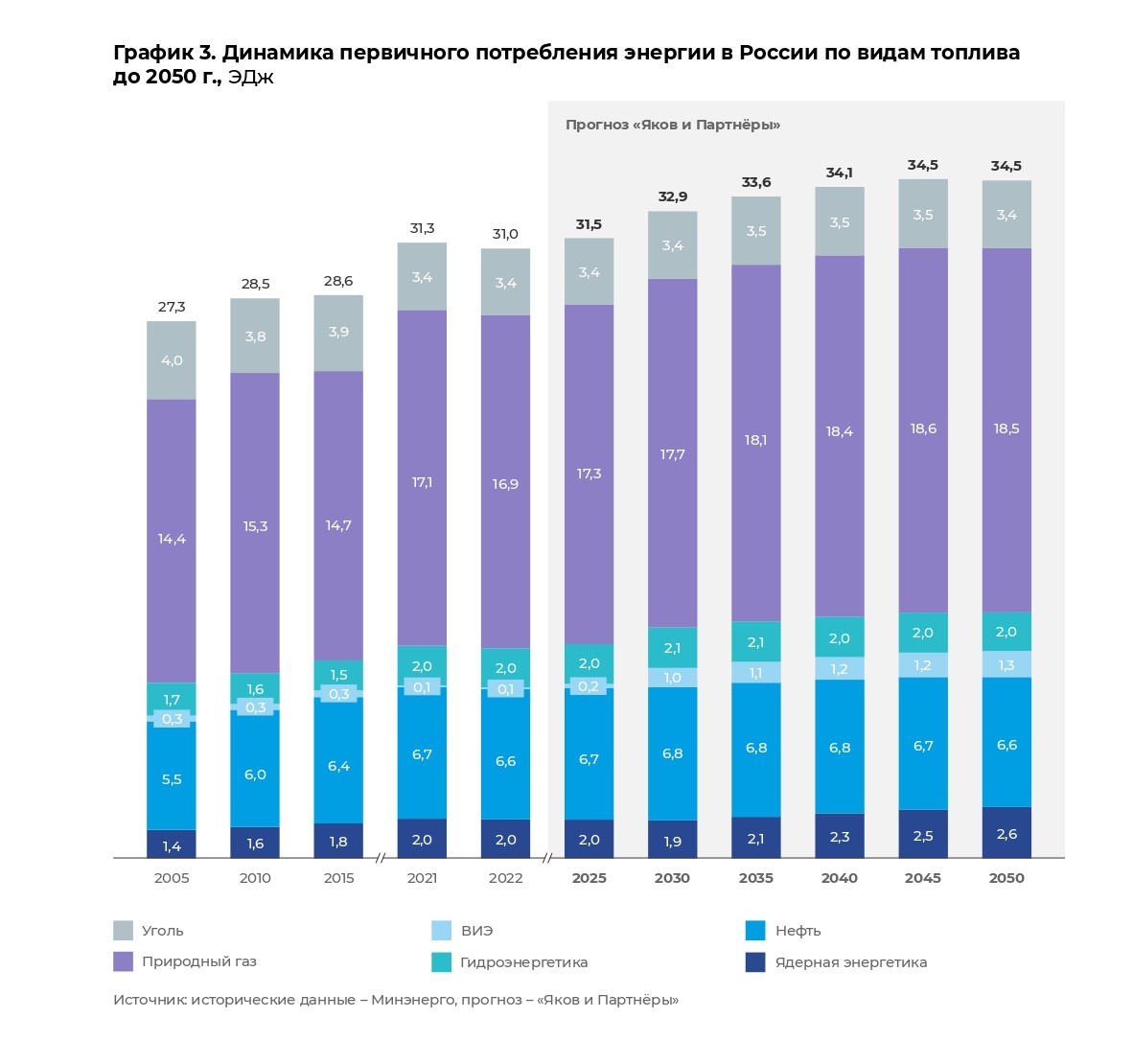

В России более 70% первичного потребления энергии (куда входит вся энергия - из возобновляемых и невозобновляемых источников - до преобразования в электричество и тепло) приходится на нефть и природный газ, что объясняется богатыми запасами этих природных ресурсов, их низкой себестоимостью и развитой инфраструктурой добычи и транспортировки. По нашим прогнозам, первичное энергопотребление в России к 2050 г. составит 34,5 ЭДж. При этом доля энергетического угля в общем объеме первичного энергопотребления сократится с 11 до 10%.

Снижение доли потребления угля обусловлено более низким КПД и высокими капитальными затратами на 1 МВт*ч установленной мощности угольных электростанций по сравнению с газовыми. На 2022 г. показатель LCOE (средняя себестоимость выработки электроэнергии на жизненном цикле энергоблока) для угля составлял 91 долл. за 1 МВт*ч против 45 долл. — для газа. К 2050 г., по нашим оценкам, LCOE для угля может составить 61 долл./МВт*ч, для газа — 51 долл./МВт*ч.

Даже с учетом текущих высоких цен на ископаемые энергоносители природный газ (комбинированный цикл) и уголь будут оставаться наиболее дешевыми источниками энергии в России вплоть до 2050 г. Потенциал развития возобновляемых источников энергии (ВИЭ) — энергии солнца и ветра, — как менее стабильных из-за зависимости от погодных условий и имеющих высокий показатель LCOE (текущие показатели — от 135 до 214 долл./ МВт*ч), в России будет ограничен. Даже несмотря на прогнозируемое сокращение себестоимости ВИЭ до 101–126 долл./МВт*ч, LCOE ископаемых источников вплоть до 2050 г. останется существенно ниже.

Ожидается, что увеличение доли ВИЭ будет происходить именно за счет сокращения доли угля в энергобалансе. Но сегодня с учетом внешних факторов Минэнерго России, по нашим оценкам, вряд ли удастся реализовать планы по наращиванию доли ВИЭ в энергобалансе до 10% к 2050 г. Среди экологичных источников энергии свою долю в потреблении сохранят ядерное топливо и энергия, выработанная гидроэлектростанциями (ГЭС).

Перспективы спроса на металлургический уголь

В России на протяжении многих лет уровень добычи металлургического угля остается стабильным. Его основной поставщик на внутренний рынок — Кузнецкий бассейн (74% добычи); также планируется активная разработка Улуг-Хемского бассейна и более интенсивная — крупнейшего в России Эльгинского месторождения металлургического угля, запасы (категории А, В, С1 и С2) которого ранее оценивались в 2,2 млрд тонн. Для сравнения, общие запасы четырех основных бассейнов металлургического угля (Кузнецкого, Южно- Якутского, Печорского и Улуг-Хемского) оцениваются примерно в 46 млрд тонн. Себестоимость добычи составляет 45–65 долл. за тонну. В рамках Программы развития угольной промышленности России до 2035 г. планируется запуск инвестпроектов для увеличения добычи до 100 млн тонн в год в Восточной Сибири и на Дальнем Востоке.

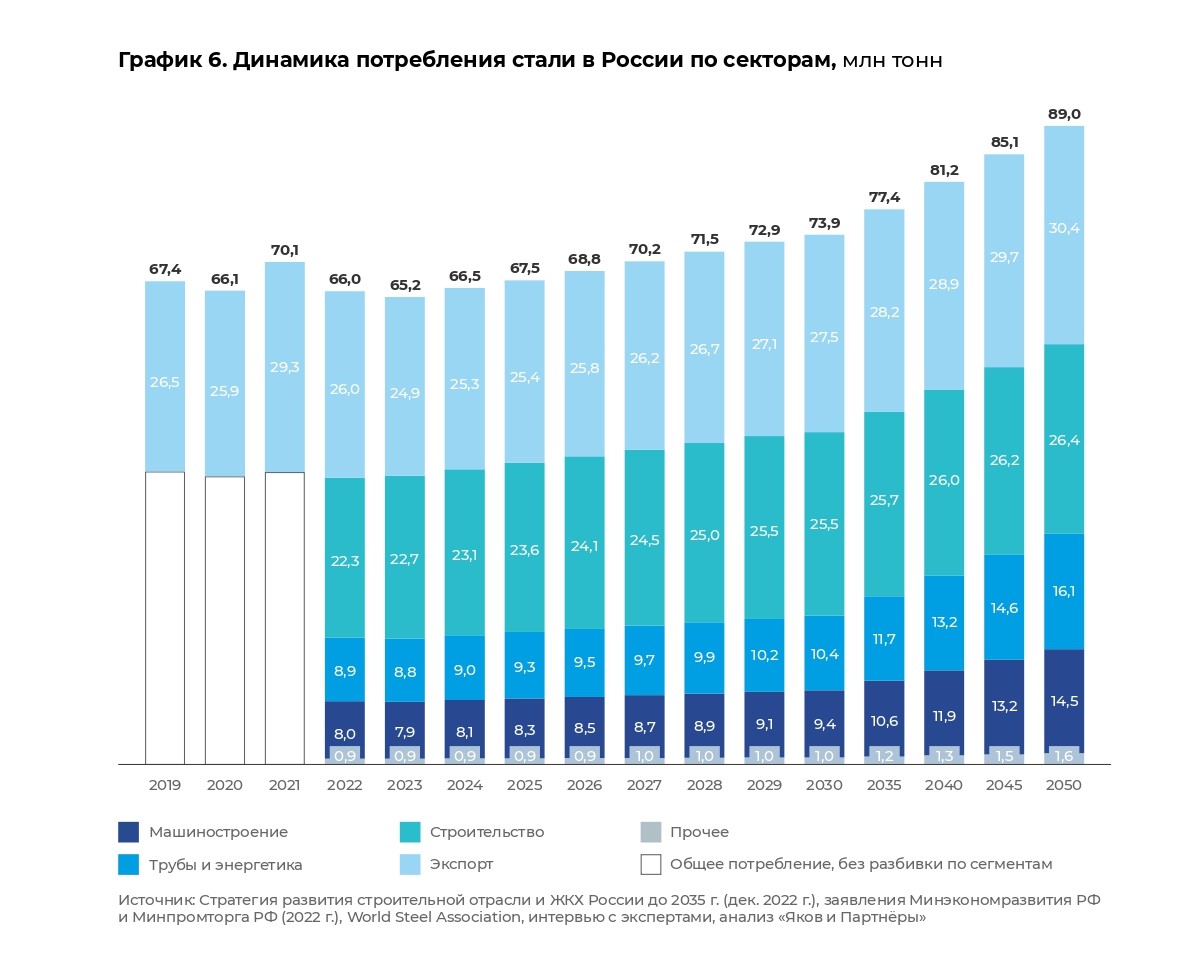

Внутреннее потребление стали, от выплавки которой зависит спрос на металлургический уголь, по нашим оценкам, к 2050 г. составит в России порядка 60 млн тонн. В 2022 году основными сегментами потребления (с учетом экспорта) были: строительный сектор (33%), трубопрокатное производство и энергетика (13%), машиностроение (12%), прочее (1%). При этом доля строительного сектора будет сокращаться — с 33% в 2022 г. до 29% в 2050 г. (см. график 6). По нашей оценке, экспорт стали из России снизится с 29 млн тонн в 2021 г. до 25–26 млн тонн в 2022–2023 гг. Тем не менее, мы прогнозируем долгосрочный тренд на рост поставок: Россия сможет вернуться на уровень 2021 г. в 2030–2035 гг., расширив географию поставок в Азию.

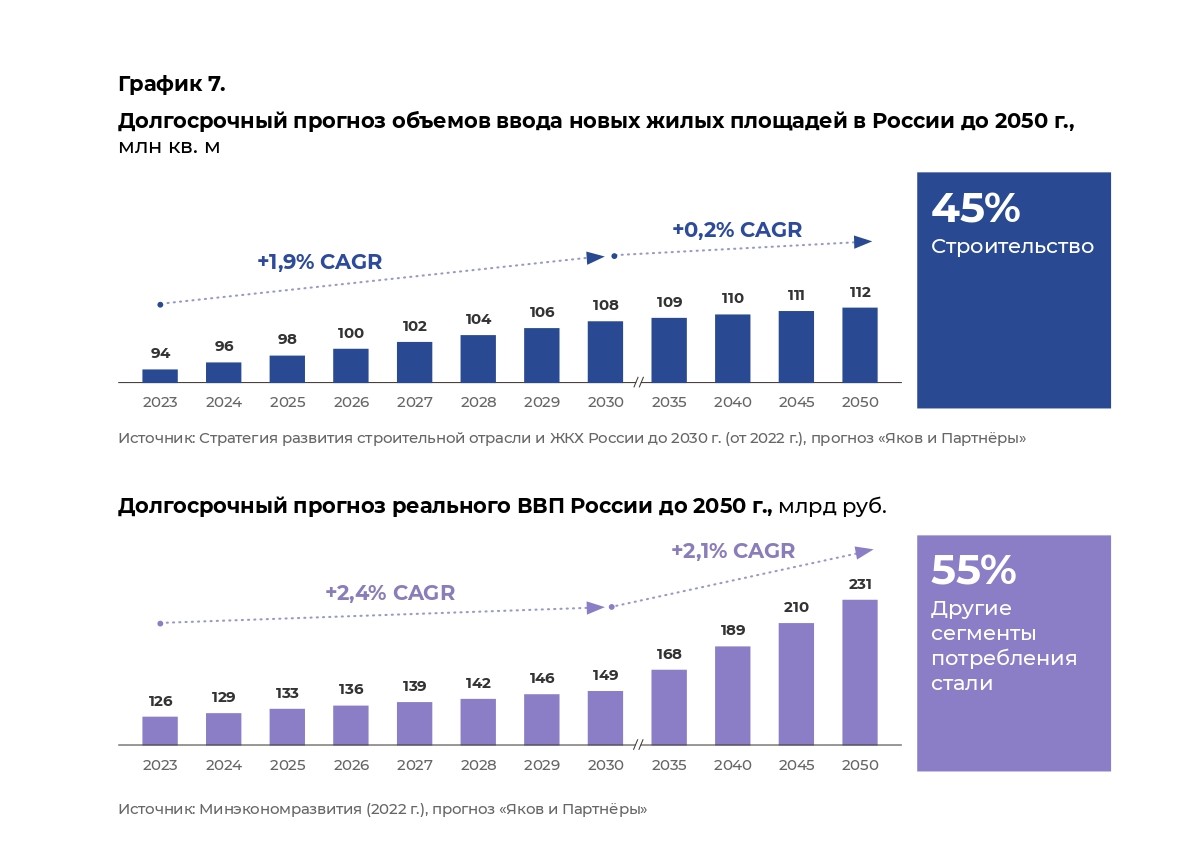

Потребление стали, по нашим оценкам, будет расти за счет увеличения объемов жилищного строительства и роста экономики в целом. В частности, возведение жилого фонда будет расти темпом примерно по 2% в год вплоть до 2030 г. Стоит отметить, что, согласно нашей оценке, к 2030 г. планы Минстроя по ежегодному вводу 120 млн кв. м жилья будут выполнены лишь на 90%. Главная причина — отсутствие высокого спроса, вызванное долгосрочным снижением численности населения и стагнацией доходов (график 7).

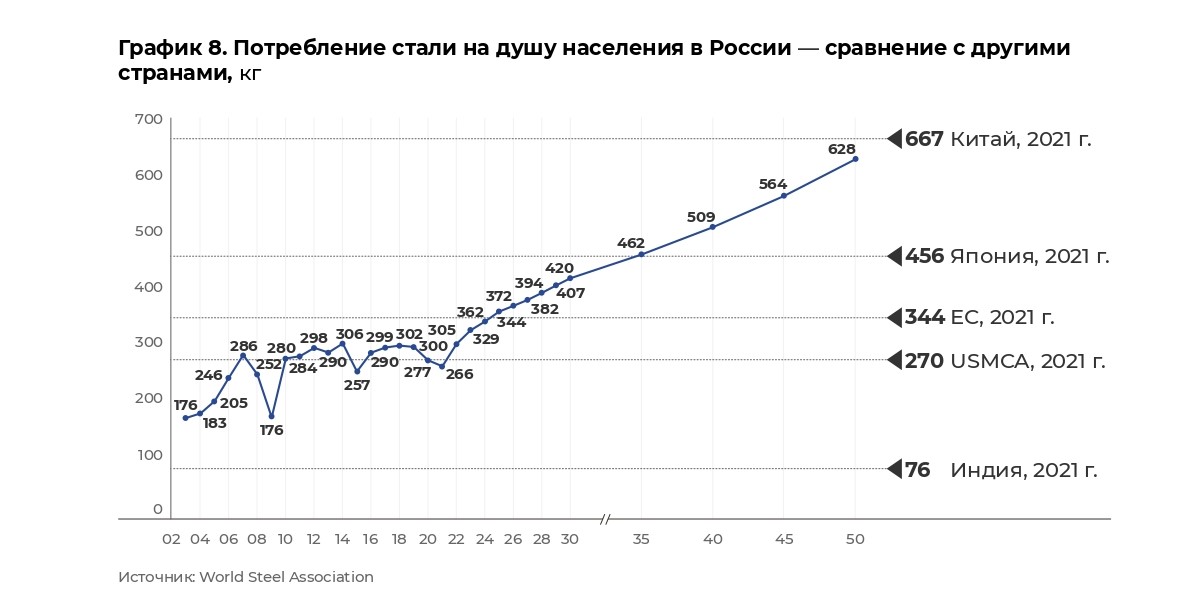

При условии роста потребления стали в России примерно на 2% ежегодно и снижения численности населения на 0,3% в год мы ожидаем устойчивого роста подушевого потребления стали до текущего уровня ЕС к 2030 г. и до текущего уровня Китая — к 2050 г. (график 8).

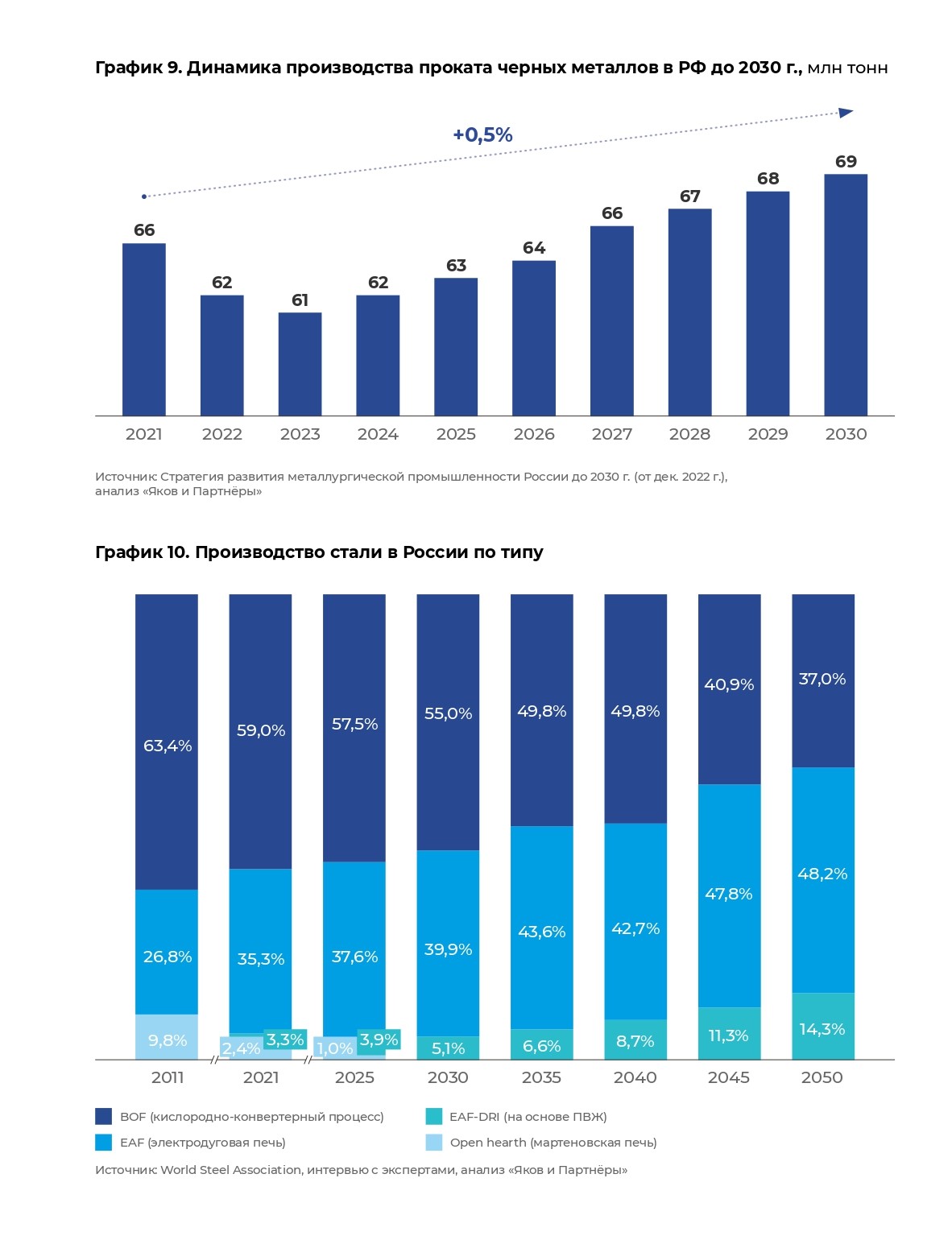

В целом к 2025 г. потребление металлургического угля в России, по нашим оценкам, сократится на 5% и составит 34,3 млн тонн. Основные причины негативного тренда — сокращение выплавки стали в 2022 г. (-7%) и дальнейшее медленное восстановление объемов ее производства. Но после 2025 г. потребление металлургического угля будет сокращаться на 0,3% ежегодно (график 11).

Причина в том, что к 2050 г. доля доминирующей в России кислородно- конвертерной технологии (BOF) выплавки стали с применением угля, считающегося «грязным» топливом, сократится с нынешних 59 до 37%. Доля технологии производства в электродуговых печах (EAF), напротив, будет расти на фоне ожидания введения экологических ограничений на горизонте 2035 г. Кроме того, у металлургов растет популярность технологии DRI (EAF на основе прямовосстановленного железа) — ключевой при производстве «зеленой» стали с низкой эмиссией СО2. К 2050 г. ее доля, по нашим прогнозам, может достигнуть 15% (график 10).

Позитивным фактом для угольщиков является то, что в России пока нет официальных государственных планов относительно «зеленой» повестки в металлургии. Тем не менее шесть компаний, на которые совокупно приходится более 80% производства стали в стране («Северсталь», НЛМК, ММК, «Мечел», «Евраз» и «Металлоинвест»), уже сами поставили цели по сокращению интенсивности выбросов СО2. Согласно Программе развития угольной промышленности России до 2035 г. планируется наращивание мощностей и добычи угля за счет перевооружения производства, увеличения объемов его обогащения и реализации инфраструктурных проектов. В этом случае мощности угольных предприятий к 2035 г. позволят ежегодно добывать 345–518 млн тонн энергетического и 140–150 млн тонн металлургического угля.

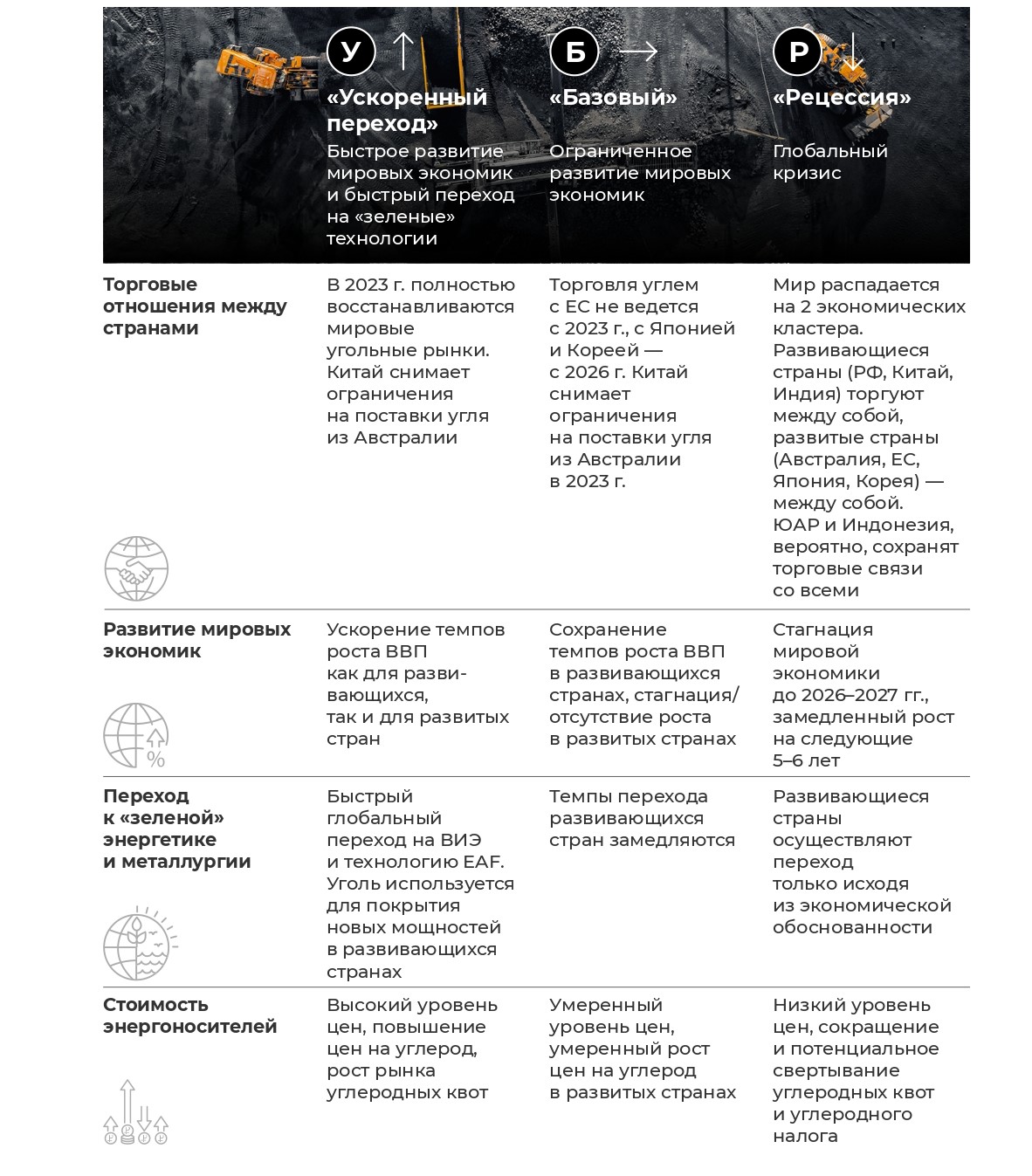

Будущее угля в России

Наиболее реалистичный из трех проработанных сценариев развития угольного рынка России — базовый. Он предполагает прекращение торговли углем с ЕС с 2023 г., с Японией и Южной Кореей — с 2026 г., а также снятие Китаем ограничения на поставки угля из Австралии уже в этом году. В базовый сценарий заложено сохранение текущих темпов роста ВВП в развивающихся странах, стагнация либо отсутствие роста — в развитых и умеренный уровень цен на энергоносители.

В случае реализации этого сценария доля угля в энергобалансе России до 2030 г. останется на уровне 10,4%, а к 2050 г. сократится до 10%. При этом доля ВИЭ вырастет втрое и достигнет порядка 3% к 2035 г. Также мы увидим ограниченный переход в металлургии на технологии EAF, в т.ч. с использованием DRI и снижение доли BOF до 38%, а влияние новых технологий, таких как, например, беспилотная техника в угледобыче, коснется лишь 1% предприятий. Среднегодовой темп роста энергопотребления на душу населения будет составлять в России 0,6% до 2050 г.

Сценарий «Ускоренный переход» предполагает быстрое снятие торговых ограничений, возврат к прежним темпам роста мировой экономики, продолжение «зеленой» повестки с относительно быстрым переходом на «зеленые» технологии и высокий уровень цен на энергоносители. В этом случае доля угля в энергобалансе РФ будет падать быстрее: до 10% в 2030 г. и до 8,5% в 2050 г., а доля ВИЭ к 2050 г. вырастет до 6–7%. При этом в стране произойдет ускоренный переход на выплавку стали по технологиям EAF и DRI, а доля технологии BOF снизится до 34% к целевому году. Технологии, позволяющие снизить себестоимость добычи, будут внедрены на 10% угледобывающих предприятий. Потребление электроэнергии на душу населения будет расти в стране более высокими темпами (по 1,1% ежегодно).

Третий сценарий — «Рецессия» — предусматривает глобальный кризис с более глубоким разделением мировой экономики на два экономических «кластера». Развивающиеся страны (РФ, Китай, Индия) будут торговать между собой, а развитые (ЕС, США, Япония, Южная Корея, Австралия) — между собой. В этом случае мировую экономику ожидает стагнация до 2026–2027 г. и депрессивный замедленный рост в следующие 5–6 лет. Из-за рецессии в этом сценарии развивающиеся страны при принятии решений по обеспечению своих экономик необходимой энергией будут в первую очередь ориентироваться на чисто экономические параметры, а внедрение целей «зеленой» повестки затормозится. Если этот сценарий будет реализован, то доля угля в энергобалансе России сохранится на уровне 10,9% вплоть до 2050 г., а доля ВИЭ не превысит 1,5%. При этом энергопотребление в России будет расти на 1,1% ежегодно. Развитие и внедрение прорывных технологий в угледобыче будет заморожено до 2035 г., применение доминирующей сегодня в металлургии технологии BOF к 2050 г. сократится до 45%.

При реализации любого из трех сценариев уголь останется важной составляющей энергобаланса России в ближайшие три десятилетия. Как программа газификации, так и повышение доли ВИЭ несколько сократят потребление энергетического угля, однако экономическая целесообразность обеспечит сохранение спроса на энергоуголь со стороны генерации вплоть до 2050 г. в объеме не менее 92% от текущего (а до 2035 г. — не менее 96%). Риски обвального падения спроса на уголь, о которых ряд лидеров отрасли беспокоился в последние 3–5 лет, не реализовались и вряд ли реализуются. Однако спрос в целом все же будет стагнировать и хоть и в долгосрочной перспективе, но пойдет на спад. Останется и экологическая повестка, хотя ее фокус может трансформироваться в результате «отвязки» от целей, устанавливаемых преимущественно западными странами, и сместиться с СО2 на устранение загрязняющих природу выбросов.

В этих условиях компаниям отрасли стоит использовать наметившуюся передышку, чтобы сконцентрироваться на повышении эффективности и экологичности добычи, в том числе посредством построения цифровой инфраструктуры и электрификации оборудования, а также на поиске экспортных направлений сбыта для эксплуатируемых и разрабатываемых месторождений металлургического угля.

Другим долгосрочным направлением работы для добывающих компаний может стать развитие отношений с потребителями с целью снижения негативного влияния сжигания угля на экологию. Среди подобных инициатив можно выделить финансирование разработки и внедрения технологий улавливания и утилизации метана, технологий повышения эффективности энергостанций с текущих 35 до 40–50%, инвестиции в проекты по газификации угля.

Вместе эти усилия позволят угольщикам сохранить доходность активов и обеспечить долгосрочный вклад в развитие энергетики, экономики и в сохранение экологии планеты.

Выводы

В рамках анализа ситуации в угольной отрасли мы сформировали три сценария ее развития – «Базовый», «Ускоренный переход» и «Рецессия».