23-40 млрд долл. США - дополнительный рост агросектора в год, импульсом к которому может стать создание в стране трех - пяти «национальных чемпионов»

Открытые источники, анализ «Яков и Партнёры».

Годы активного роста российского агросектора грозят смениться стагнацией на фоне глобальных макроэкономических изменений и накапливающихся сложностей с поставкой СЗР, оборудования, семян и других генетических материалов. Исследование российского и международного рынка АПК, проведенное компанией «Яков и Партнёры», показывает, что одним из возможных решений по защите и дальнейшему развитию отечественного АПК может стать создание в стране трех – пяти «национальных чемпионов» – компаний международного уровня на базе наиболее перспективных игроков отечественного рынка. Этот шаг, как ожидают эксперты, способен придать агросектору импульс к дополнительному росту, который оценивается в 23-40 млрд долл. США в год.

Кисло-сладкие цифры: успехи на фоне туманного будущего

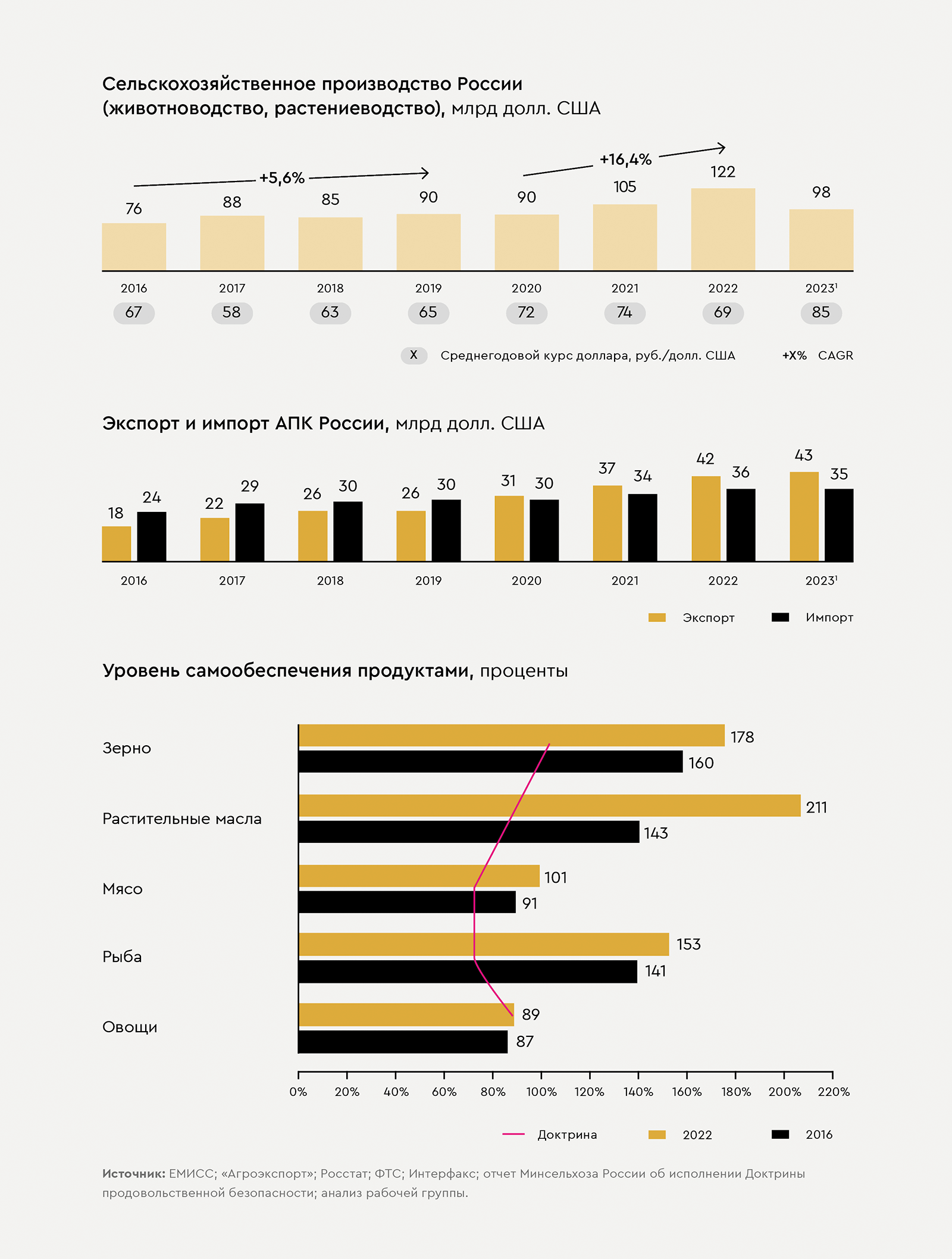

К сегодняшнему дню российский агропромышленный комплекс подошел с результатами, свидетельствующими об очевидных успехах в развитии отрасли. Рост объемов производства в стоимостном выражении с 2016 по 2022 г. составил 61%, экспорт за это же время увеличился более чем в 2 раза. По большинству целевых показателей продовольственной безопасности страна уже перевыполнила планы по самообеспечению: по зерну, растительным маслам, рыбе и т. д., – а экспорт с 2020 г. растет, стабильно превышая объемы импорта. В позапрошлом году рост производства в натуральном выражении позволил России войти в пятерку крупнейших АПК-экспортеров по объемам продукции. Рост производства зерна и масличных культур с 2019 по 2022 г. составил солидные 9 и 8,5% соответственно.

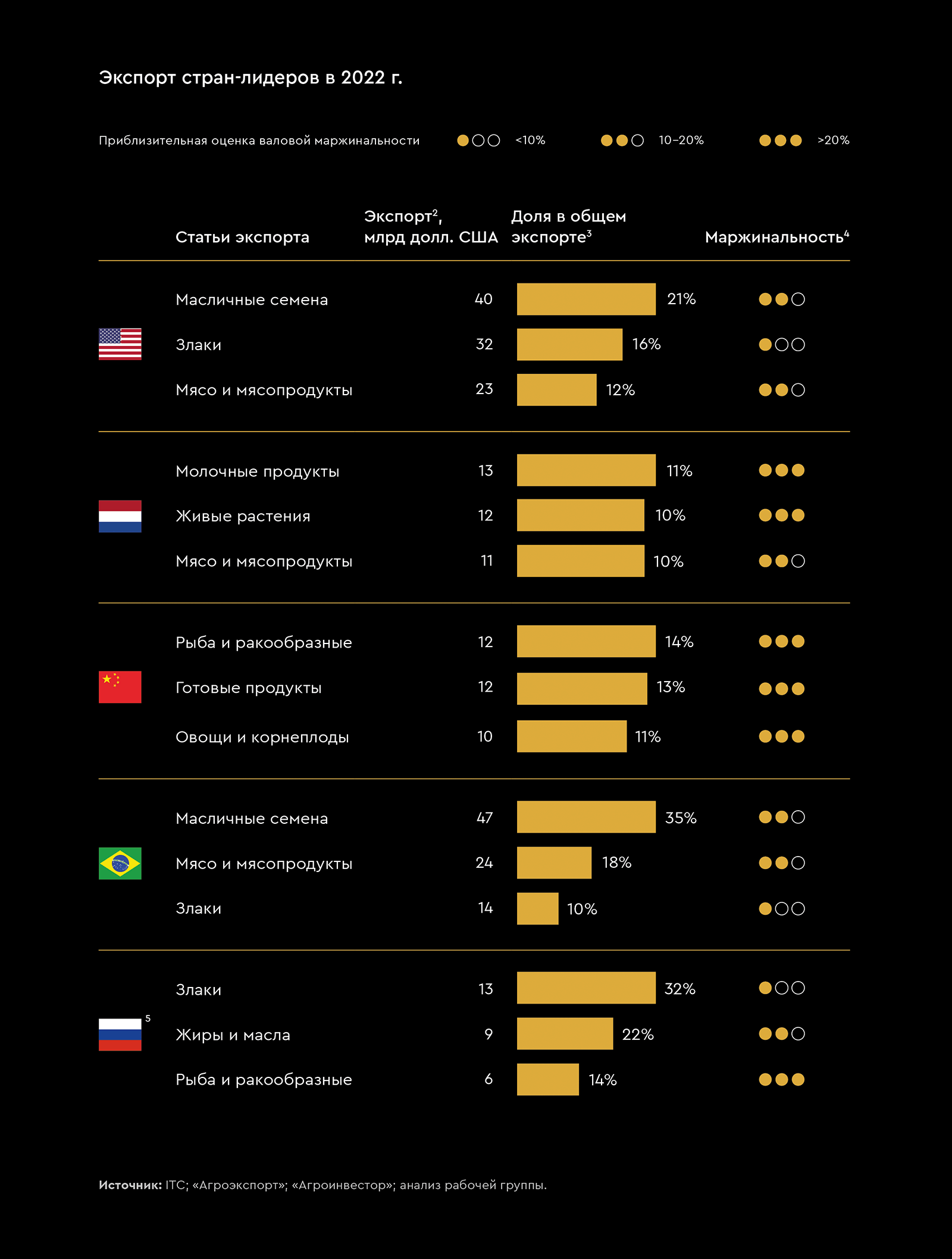

Но при этом приходится признать, что с точки зрения финансовых показателей картина не столь радужная. Российский АПК занимает всего лишь 17-е место в мире по объему экспорта продукции в стоимостном выражении, а его доля на мировом рынке едва превышает 2%.

Российский АПК занимает 17-е место в мире по объему экспорта продукции в стоимостном выражении, а его доля на мировом рынке едва превышает 2%

Для перехода в группу лидеров необходимо значительно повысить целый ряд показателей, например кардинально увеличить маржинальность экспортируемой продукции, а также нарастить общий оборот производства: сейчас суммарный оборот сельхозпредприятий России составляет лишь четверть оборота АПК США и половину – АПК Бразилии.

Если коренным образом не переломить ситуацию, то при сохранении текущей траектории развития в оптимистическом сценарии сектор выйдет на плато инерционного экспортного роста уже в ближайшие 2-3 года. Однако при реализации рисков страна начнет терять свою долю мирового рынка, причем в первую очередь это коснется наиболее ценных, высокомаржинальных продуктов с высокой добавленной стоимостью, за исключением рыбы и ракообразных с Дальнего Востока, где экспорт гарантирован территориальной монополией.

Структурные вызовы для отрасли

Для выхода в мировые лидеры, равно как и для выполнения Стратегии АПК и достижения ориентиров из Послания Президента РФ Федеральному Собранию от 29 февраля 2024 г., сектору нужно преодолеть ряд очень непростых структурных вызовов.

Во-первых, это обеспечение роста в стоимостном и натуральном выражении на внутреннем и внешнем рынках, в том числе увеличение доли продукции глубокой переработки и повышение маржинальности экспорта АПК.

Во-вторых, увеличение устойчивости развития агросектора с учетом рисков – в частности, обеспечение технологического суверенитета в части собственных агротехнологий и средств производства. Сейчас зависимость России от импорта генетики в АПК по отдельным видам продукции составляет до 90%, а разница в урожайности семян российской и лучшей мировой селекции по большинству культур достигает десятков процентов. Плюс к этому необходимо развитие финансовой и транспортной инфраструктуры для АПК, решение проблемы кадрового дефицита и воспитания талантов для непопулярной у соискателей отрасли, в особенности в категории ИТР и руководителей среднего и высшего звена.

В-третьих, повышение эффективности производства: российскому АПК для перехода в мировую «премьер-лигу» необходимо снижение удельных расходов на всех этапах цепочки создания стоимости – от генетики и выращивания до переработки и сбыта, а также повышение сквозной производственной эффективности, развитие инфраструктуры для хранения, логистики и сбыта, внедрение лучших практик по интегрированному планированию производства. Одним из важнейших факторов повышения производительности труда в сельском хозяйстве в мире в последние годы была цифровизация. Так, в США с помощью цифровых технологий удалось повысить урожайность на 5–10%, при этом, по нашим оценкам, по уровню внедрения цифровых технологий российский АПК существенно уступает показателям ведущих стран мира: в 9 раз – Израилю по уровню внедрения цифровых решений производителями сельхозпродукции; в 7 раз – по среднему показателю объема частных инвестиций в сферу.

Для совершения рывка и кардинального усиления экспортной составляющей в условиях, когда национальный рынок близок к насыщению, отрасли нужно значительное финансирование. При этом пока что ни одна из российских компаний не входит в мировой топ-20 по выручке или прибыли, а кредитное финансирование оказалось ограничено. Таким образом, решение задачи по достижению отечественным АПК целей Стратегии-2030 и ориентиров из Послания Президента РФ Федеральному Собранию очевидно требует абсолютно нового подхода к развитию.

Для совершения рывка и усиления экспортной составляющей в условиях, когда национальный рынок близок к насыщению, отрасли нужно значительное финансирование

Как увеличить выручку в 35 раз?

Анализ сложившейся в АПК ситуации показывает, что наиболее реалистичным ответом на вызовы может стать консолидация рынка и создание в России нескольких глобальных интегрированных игроков – компаний масштаба мировых лидеров АПК. Мы назвали их «национальными чемпионами».

Наиболее реалистичным ответом на вызовы может стать консолидация рынка и создание в России нескольких компаний масштаба мировых лидеров АПК

Это компании с выручкой более 10 млрд долл. США в год, глобально присутствующие на мировом рынке (экспорт составляет более 25%) и способные контролировать большую часть цепочки создания стоимости, в особенности сегменты продукции высокодоходных переделов, лидеры мирового масштаба в области НИОКР, якорные арендаторы / основные заказчики инфраструктурных проектов, работодатели с международной репутацией.

Сегодня ни одна из российских компаний не соответствует данным характеристикам, так как разрыв по выручке достигает трехкратных размеров. Тем не менее создание «национальных чемпионов» в России вполне реально. И это не «дорога в никуда», которую придется прокладывать на свой страх и риск, а апробированный механизм, который уже зарекомендовал себя в нескольких странах мира, где крупнейшие АПК-конгломераты стали локомотивами бурного развития отрасли и драйверами перехода страны в высшую мировую АПК-лигу. «Национальные чемпионы» – проверенная и популярная в мире технология отраслевого развития.

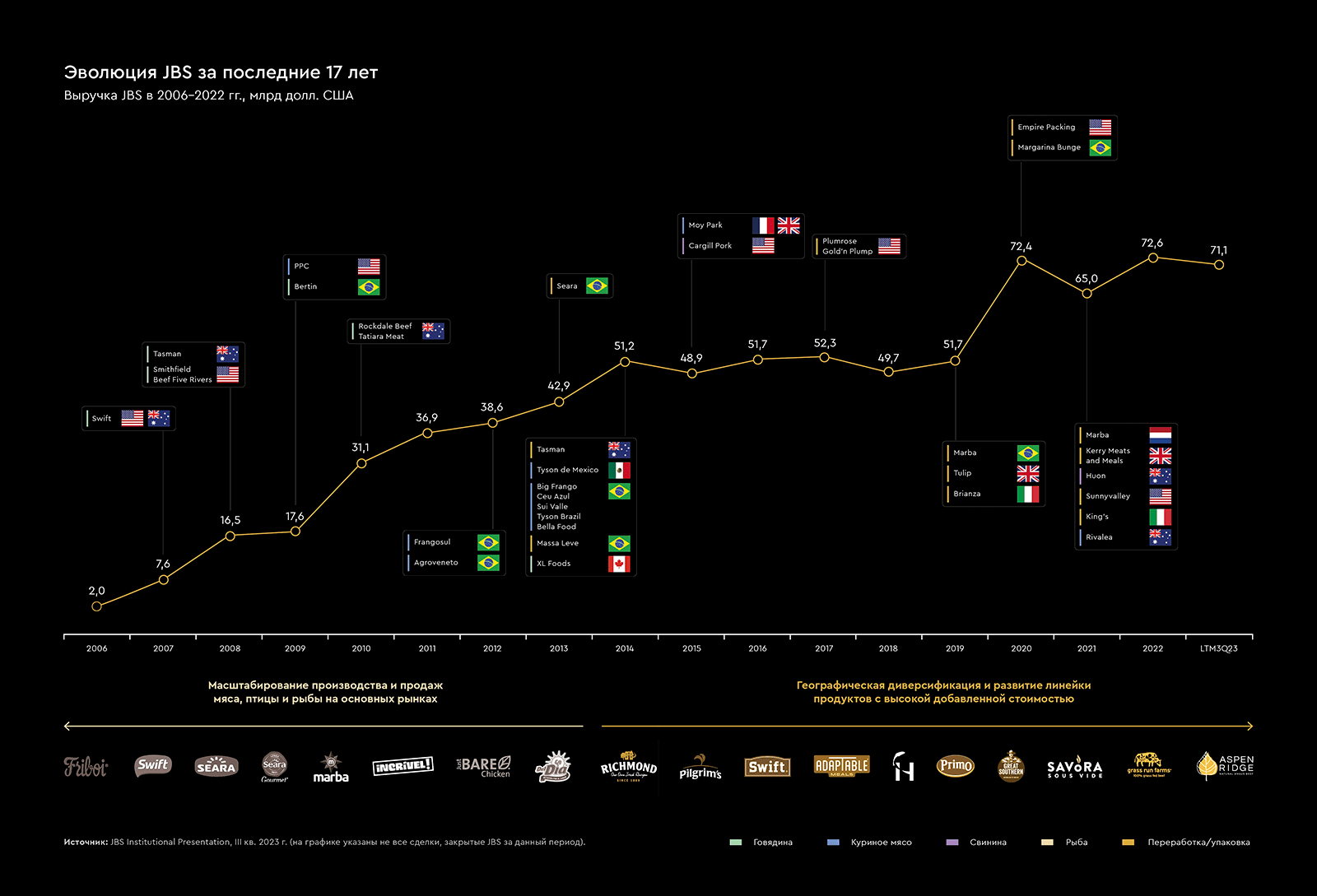

К примеру, Бразилия, которая сегодня является абсолютным мировым лидером по объемам сельскохозяйственного экспорта и вторым после США экспортером в стоимостном выражении, начала свой путь к мировым вершинам за счет эволюции компании JBS – крупного производителя мяса, мясопродуктов, рыбы и рыбопродуктов. За 17 лет компания увеличила ежегодную выручку более чем в 35 раз – с 2 млрд долл. США в 2006 г. до 73 млрд долл. США в 2023 г.

Главным направлением развития для JBS стало масштабирование производства на основных мировых рынках, а также географическая диверсификация и развитие линейки продуктов с высокой добавленной стоимостью. В свою очередь, основным инструментом развития для JBS стал нескончаемый поток сделок по слияниям и поглощениям. С 2007 по 2022 г. состоялось 38 таких сделок, в том числе приобретение свиноводческого подразделения Cargill в США, поглощение производителей мяса – Moy Park в Великобритании, Primo Smallgoods в Австралии, Rigamonti в Италии.

Крупные сделки компании были активно поддержаны государством в форме покупки акций и предоставления дешевых займов на льготных условиях от бразильского банка развития BNDES. Важным событием в рамках экспансии JBS на международные рынки также стало проведение IPO в США в 2007 г. В результате JBS, начинавшая поход в мировую элиту как чисто региональная компания, сейчас обладает обширной сетью производственных мощностей и распределительных центров в двух десятках стран и работает на рынках 180 стран мира.

Другой пример – CPF, глобальная компания из Таиланда с выручкой 17 млрд долл. США в год, производитель животных протеинов и продуктов питания полного цикла – от выращивания до производства и сбыта в розничных сетях и точках общественного питания. Начав с локальной деятельности на родине, компания затем сфокусировалась на международной экспансии, в итоге выстроив бизнес, который 64% выручки генерирует за рубежом.

Для обеспечения быстрого роста CPF сделала ставку на присутствие на всех этапах цепочки создания стоимости, включая производство кормов (24% выручки), выращивание (55%), переработку, производство и сбыт готовой продукции конечным потребителям (21% выручки). На протяжении более чем 30 лет своей деятельности эта публичная компания для развития научных, производственных и сбытовых мощностей активно осуществляет поглощения и инвестиции во всех точках присутствия. Сегодня крупнейшая компания АПК Таиланда имеет ключевые активы в 40 странах на всех континентах.

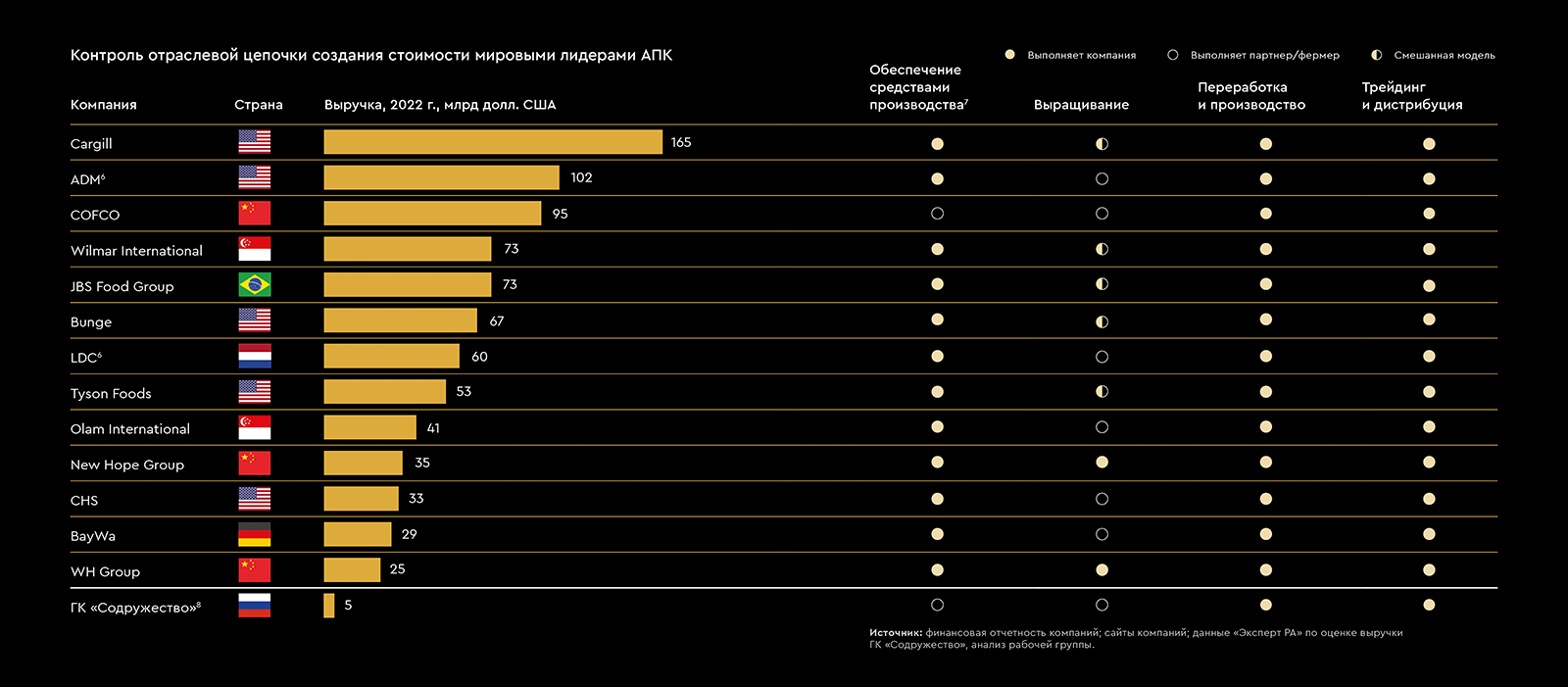

В целом значительная часть производства и экспорта в странах- лидерах генерируется именно крупными производителями. Помимо уже упомянутых JBS и СPF, в Китае это крупнейший национальный производитель продуктов питания COFCO, в Нидерландах, занимающих шестое место в мире по объему экспорта, – диверсифицированный трейдер и агропроизводитель LDC, в США – производитель мяса и мясопродуктов Tyson. Кстати, в АПК США до 50% всего производства сосредоточено в руках примерно 3% компаний АПК.

Значительная часть производства и экспорта в странах-лидерах генерируется именно крупными производителями

50% всего производства сосредоточено в руках примерно 3% компаний АПК США

Открытые источники, анализ «Яков и Партнёры».

Что могут «чемпионы»?

Как показывает анализ международной практики, «национальных чемпионов» АПК во всех странах мира объединяют шесть ключевых характеристик.

- Присутствие на всех этапах создания стоимости, в том числе в трейдинге и дистрибуции.

- Глобальная экспансия на международные рынки.

- Эффективный неорганический рост.

- Фокус на НИОКР.

- Производство продукции с высокой добавленной стоимостью.

- Высокая операционная эффективность.

Примечательно, что, захватывая цепочку создания стоимости, лидеры мирового АПК часто не поглощают ее всю, а делегируют функцию по выращиванию сырья фермерам, при этом обеспечивая их средствами производства и стандартами качества. Из 13 представленных в таблице корпоративных лидеров мирового рынка с выручкой от 20 до 200 млрд долл. США в год собственное выращивание имеется лишь у двух компаний. Мировые лидеры прежде всего фокусируются на наиболее высокомаржинальных и технологичных звеньях – переработке и производстве готовой продукции, контроле трейдинга и дистрибуции. При этом генетика в растениеводстве и животноводстве, как правило, передается специализированным R&D-компаниям, хотя бывают и другие подходы. К примеру, Cobb-Vantress, один из крупнейших в мире поставщиков генетики для бройлеров, принадлежит Tyson.

Ресурсы для вертикального взлета

Инструментом для обеспечения столь бурного роста, который необходим для глобальной конкуренции, уже не могут быть органические инвестиции и кредитные средства, за счет которых крупнейшие российские игроки развивались еще несколько лет назад, совершая локальные сделки по слияниям и поглощениям. В текущих условиях практически единственным способом обеспечить революционный рост до масштабов «национального чемпиона» может стать IPO. Первичное размещение в России акций трех – пяти наиболее перспективных российских компаний сделает эти компании более устойчивыми и прозрачными, а их акции – инструментом для решения наиболее «горячих» корпоративных задач и финансирования жизненно необходимых сделок по слияниям и поглощениям.

Суммарные инвестиции в будущих российских «национальных чемпионов», необходимые для глобальной конкуренции на мировых рынках, нами оцениваются примерно в 22 млрд долл. США. Данные средства потребуются для развития экспортной инфраструктуры, покупки зарубежных R&D-компаний, работающих в области генетики, других инвестиций. Последующее IPO на одной из авторитетных площадок Юго-Восточной Азии будет позиционировать эти компании как игроков уровня БРИКС+ с логичным выходом на рынки региона.

Опыт покупки китайской компанией ChemChina швейцарской Syngenta за 43 млрд долл. США в 2017 г. и последовавший в течение 5 лет рост выручки Syngenta в 2,6 раза показывают, что такие инвестиции могут быть очень доходными. В целом 11 из 15 крупнейших компаний мира в сфере АПК являются публичными компаниями. Вопрос же участия государства в подобных инвестициях, как показывает опыт ChemChina и Syngenta, – это вопрос желаемого контроля над определенной частью цепочки создания стоимости в отрасли.

11 из 15 крупнейших компаний мира в сфере АПК являются публичными компаниями

По мнению экспертов, в России сложился удачный контекст для IPO и по итогам года их число может достигнуть 20 по сравнению с восемью в 2023 г. и одним в 2022 г.⁹ При этом компании АПК могут иметь значимую роль в данном процессе, учитывая продолжающийся рост российского АПК на 15–20% в год, а также отсутствие негативного информационного фона у лидеров отрасли.

Эффект ценой в 40 млрд долл. США

Общий эффект от создания «национальных чемпионов» российского АПК при правильном подходе, когда этот процесс идет в плотном взаимодействии с Минсельхозом и Минпромторгом России и Федеральной антимонопольной службой, по нашим расчетам, может составить от 23 до 40 млрд долл. США в год на горизонте до 2035 г.

При этом самым эффективным направлением при близком к насыщению национальном рынке может стать экспорт, рост которого на существующих и перспективных международных рынках увеличит ежегодный вклад АПК в ВВП России на 18–29 млрд долл. США. В этой сумме 12–20 млрд долл. США в год будут обеспечены за счет роста объемов экспорта текущей продукции АПК и увеличения экспорта продукции верхних переделов на существующие рынки, а 5–8 млрд долл. США в год – за счет экспорта на новые рынки (в том числе 2,5–3,8 млрд долл. США может принести наиболее перспективный рынок стран АСЕАН). Экспорт средств производства (генетики, СЗР, вакцин, аминокислот) при этом не превысит 1,3 млрд долл. США в год, однако вклад этого направления в импортозамещение составит от 2,4 до 3,4 млрд долл. США.

Самым эффективным направлением при близком к насыщению национальном рынке может стать экспорт

Суммарный рост замещения импорта в продукции и технологиях АПК на этом же временном горизонте составит от 6 до 10 млрд долл. США, из них на замещение импорта сырья и готовой продукции придется 3,3–7 млрд долл. США. Наиболее значимым в перспективе может стать замещение «национальными чемпионами» импорта в категории «Готовые пищевые продукты и напитки», потенциал которого оценивается в размере от 1,5 до 2,5 млрд долл. США в год.

22 млрд долл. США - суммарные инвестиции в будущих российских «национальных чемпионов», необходимые для глобальной конкуренции на мировых рынках

Открытые источники, анализ «Яков и Партнёры».

Заключение

Импульс, который придаст российскому АПК систематизация работы по созданию «национальных чемпионов», позволит отрасли увеличить объемы экспорта на две трети, значительно нарастив при этом долю продукции с высокой добавленной стоимостью. На горизонте до 2035 г. этот импульс даст возможность АПК России увеличить производство сельхозпродукции на 20-40% в стоимостном выражении и тем самым обеспечить достижение целей Стратегии-2030 и ориентиров из Послания Президента и полноправно войти в топ-5 мировых поставщиков – не только по объемам, но и по стоимости.

Проведение IPO нескольких российских компаний даст импульс для роста АПК, увеличит производство сельхозпродукции и поможет достичь целей Стратегии-2030

Механизмом, который имеет практически безальтернативный потенциал для решения этой задачи, является проведение IPO еще трех – пяти наиболее перспективных российских компаний. Такое первичное размещение акций, проведенное при поддержке регуляторов с целью развития важнейшего для страны рынка, предоставит возможность лидерам национального уровня решить четыре наиболее актуальные задачи:

- Подготовка и реализация сделок по приобретению генетики международного класса, которая в сумме по спектру категорий способна занять более половины российского рынка, обеспечив технологический суверенитет России, а также выдвинув нашу страну в лидеры АПК БРИКС+.

- Построение экспортной инфраструктуры, адекватно соответствующей расширению производства.

- Кардинальное повышение операционной эффективности – минимум до верхнего квартиля мирового рынка.

- Наконец, IPO поможет обеспечить развитие сектора в условиях смены поколений владельцев. Сейчас средний возраст акционеров компаний из топ-30 российского АПК составляет 57 лет и в 75% случаев контролирующий акционер и генеральный директор – одно и то же лицо. Так что IPO и сопутствующая ему деятельность по созданию качественной корпоративной стратегии, понятной внешним инвесторам, разделению функций владения и операционного управления и т. д. может стать удачным выбором для акционеров, желающих видеть свои компании организациями, ориентированными на долгосрочное развитие в масштабе нескольких поколений.

IPO - хороший выбор для акционеров компаний, ориентированных на долгосрочное развитие в масштабе нескольких поколений

Все эти задачи невозможно решить без фокусирования всех участников процесса на разработке и реализации на среднесрочном временном горизонте программы создания «национальных чемпионов» с привлечением технологической и управленческой экспертизы.

Сегодня на российском рынке АПК сложилась парадоксальная картина. Несмотря на безусловные достижения последних лет, отрасль по многим позициям отстает от требований международного рынка. В то время как такие отрасли экономики, как банковский сектор, ИТ, ритейл и многие другие, в результате напряженной работы в последние десятилетия не только соответствуют лучшим мировым практикам, но зачастую и превосходят их, отечественному АПК предстоит еще многое сделать, чтобы добраться до уровня мировых лидеров. Освоение продвинутых навыков, технологий и компетенций за счет привлечения масштабных ресурсов позволит совершить отраслевую революцию и вывести весь российский АПК на новый уровень качества и эффективности.

Примечания

1 Оценка рабочей группы основана на информации от Росстата и ФТС в прессе. Снижение производства в стоимостном выражении в долларах США в 2023 г. объясняется в значительной степени ослаблением курса национальной валюты. Как сообщает Интерфакс, по предварительным данным Росстата, сельхозпроизводство в России в 2023 г. снизилось в сопоставимых ценах на 0,3% по сравнению с 2022 г.

2 Объем экспорта по ключевым крупным категориям продукции АПК за 2022 г.

3 Доля экспорта продукта в общем объеме экспорта АПК страны в стоимостном выражении.

4 Экспертная оценка средней валовой маржинальности (Gross Margin) по категории продукции.

5 Данные по объему экспорта России представлены по оценке центра «Агроэкспорт» и журнала «Агроинвестор».

6 Полное название: ADM – Archer-Daniels-Midland, LDC – Louis Dreyfus Company.

7 Предоставление техники, семян, СЗР, вакцин, корма, удобрений и агротехнологий партнерам – фермерским хозяйствам.

8 ГК «Содружество» включена для сравнения как крупнейшая компания АПК РФ по выручке, объем которой, по данным «Эксперт РА», составил 4,6 млрд долл. США за 2022 г.

9 https://www.banki.ru/news/daytheme/?id=11000220; обзор «Эксперт РА» «Бум IPO в России».