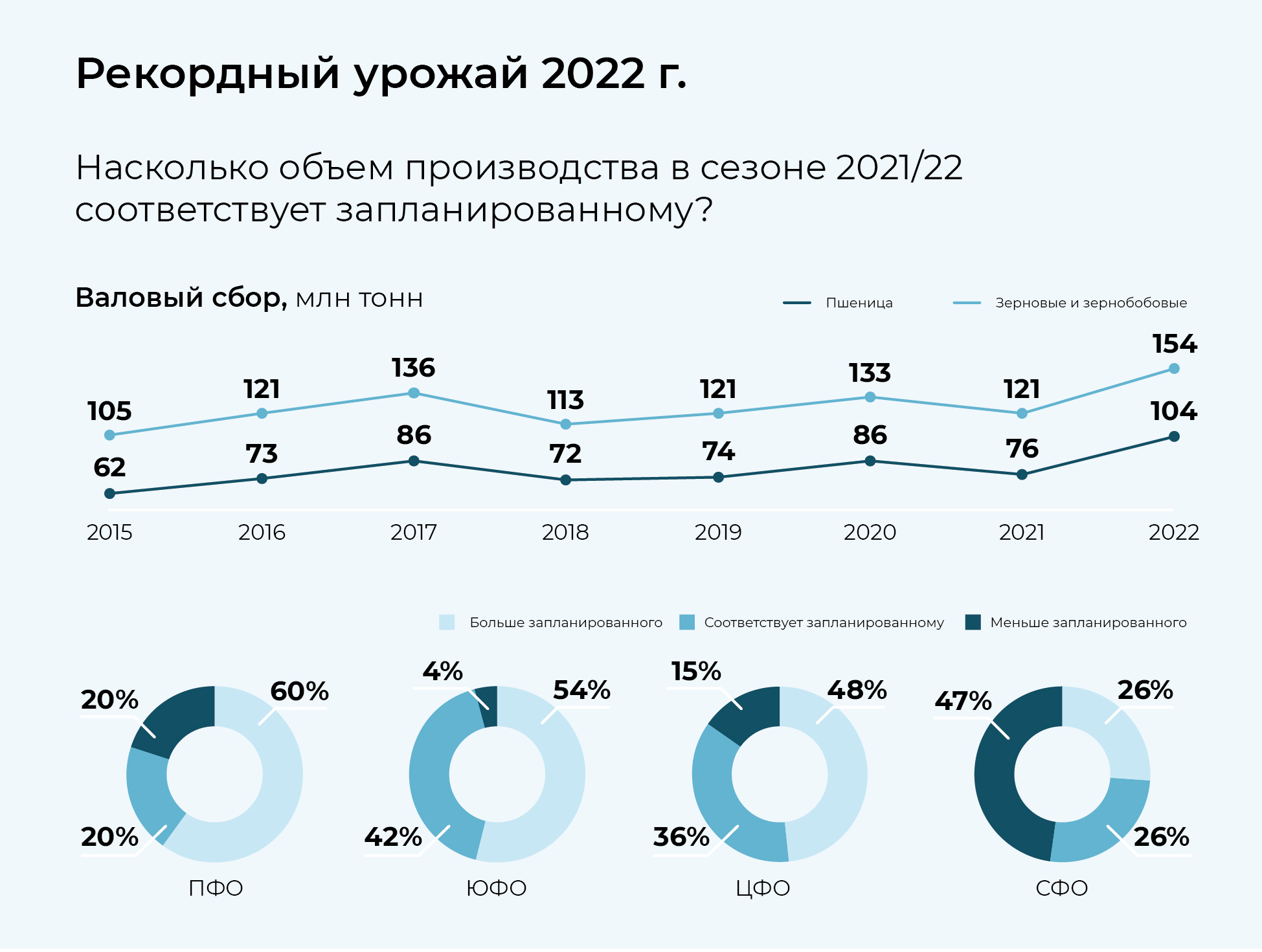

По данным Росстата, производство зерна в стране за прошлый год в чистом весе составило 153,8 млн тонн, что на 26,8% выше урожая 2021 г. и является абсолютным рекордом. Но есть ли шанс у аграриев хорошо заработать на рекордном урожае? К сожалению, с достаточной степенью уверенности можно утверждать: не у всех получится получить хотя бы небольшую прибыль.

Отрасль столкнулась с беспрецедентными рисками, которые могут свести на нет все успехи прошлого года. Условно их можно разделить на четыре направления: логистика и хранение, дефицит семенного фонда, доступность техники и оборудования, а также нехватка квалифицированных кадров. Об этом свидетельствуют итоги нашего опроса специалистов и руководителей АПК в декабре 2022 г.

Придержать или продать — вот в чем вопрос

Первый риск, на который обратили внимание 12% респондентов, — это логистика и сложности с реализацией продукции. Данная проблема больше всего затронула экспортеров. Так, в течение всего 2022 г. объем экспортных потоков отставал от среднегодовых значений. По данным ФТС, только к ноябрю экспортные объемы зерна сравнялись со значениями 2021 г. Традиционно в первую половину сельхозсезона вывозится большая часть продукции, предназначенной для экспорта (до 70%), однако в сезоне 2022/23 вывоз зерна в первой его половине оценивается в 50—56%, в том числе из-за сложностей с фрахтом судов и опасений партнеров по поводу вторичных санкций.

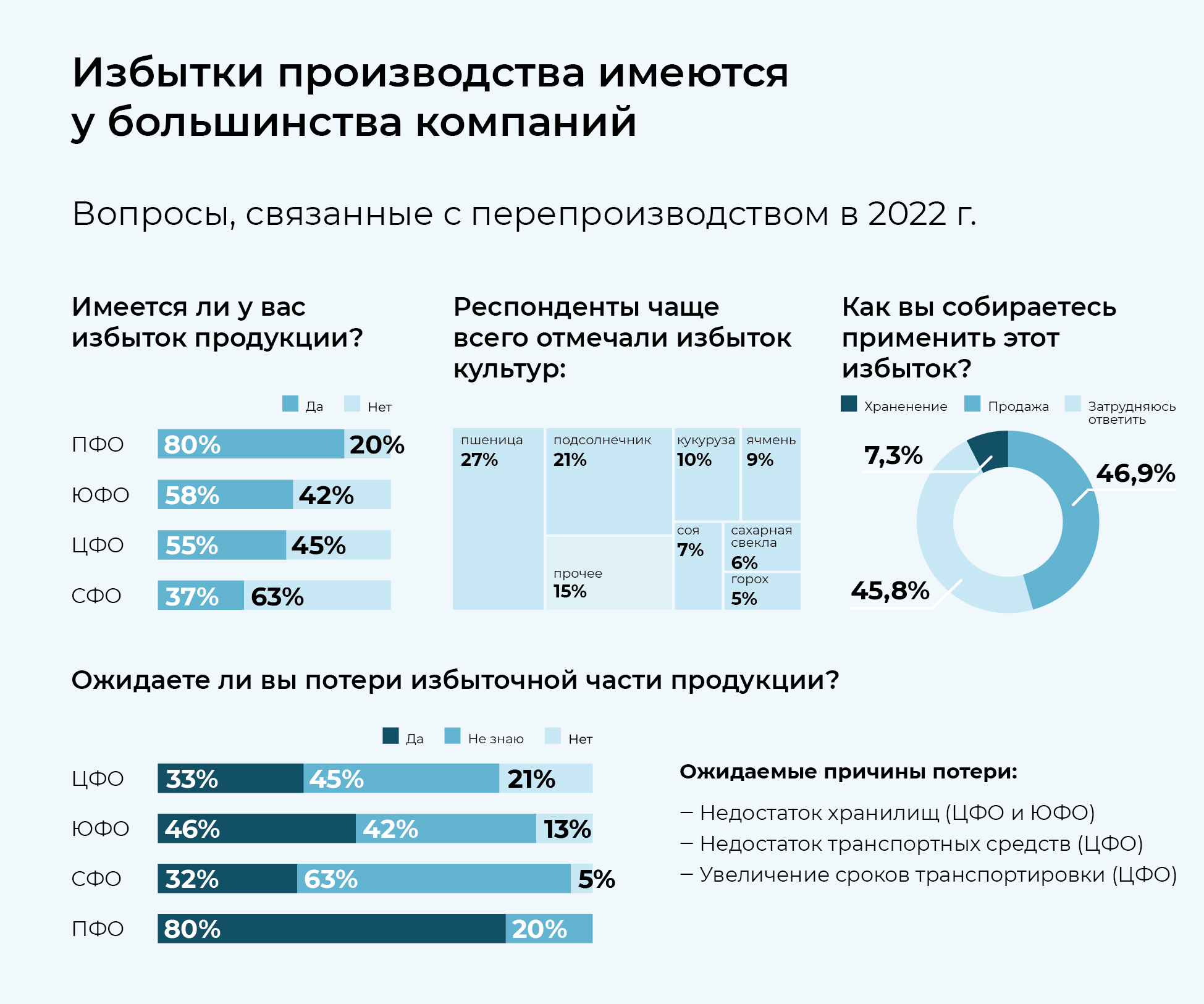

Для многих аграриев сезон 2021/22 стал рекордным: так, в Приволжском и Южном федеральных округах о перевыполнении своих планов по зерну заявили 54 и 60% аграриев соответственно. В результате рекордного урожая и проблем с логистикой десятки миллионов тонн зерна лежат на хранении и, скорее всего, перейдут в следующий сезон. Согласно данным Росстата, на 1 января 2023 г. в запасах российских сельскохозяйственных организаций находилось 35,4 млн тонн зерновых и зернобобовых (+43,6% к аналогичному периоду прошлого года). Кроме того, почти 18 млн тонн зерна по итогам третьего квартала 2022 г. (+30% к аналогичному периоду прошлого года) находилось в заготовительных и перерабатывающих организациях.

От 37 до 80% участников нашего исследования отметили наличие излишков продукции. Еще большее опасение вызывает тот факт, что почти 46% из них не знают, что с ними делать. При этом, по нашим прогнозам, конечные запасы зерна в сезоне 2022/23 могут составить 26 млн тонн, из которых порядка 17 млн тонн — пшеница. Таким образом, в текущих ценах в зоне риска, обычно связанного с долгосрочным хранением зерна, оказываются запасы на сумму около 260 млрд руб. Для того чтобы данная цифра не выросла еще больше, России необходимо будет экспортировать каждый месяц объем зерновых, близкий к рекордному (более 4 млн тонн).

Вероятно, экспортные потоки и прибыль хозяйств могли бы достичь больших объемов в случае снижения экспортных пошлин, которые сегодня экспортерами характеризуются не иначе как «драконовские». Но при этом важно понимать, что данная мера может ограничить возможности регулятора по удержанию цен на продукты питания и корма для животных на внутреннем рынке.

В пользу тех или иных форм послабления также говорят экономические показатели самих предприятий. Так, в текущем сезоне наблюдается снижение маржинальности по всем основным культурам. Согласно оценкам ИКАР, маржинальность производства пшеницы в Центрально-Черноземном регионе в сезоне 2022/23 составит примерно 10 000 руб. /га без НДС при условии полной продажи товарной продукции. Это в 1,6 раза меньше, чем в сезоне 2021/22 и в три раза меньше, чем за год до этого. Аналогичная ситуация с прибыльностью выращивания кукурузы и подсолнечника. В текущем сезоне маржинальность производства семян подсолнечника в ЦЧР составит около 24 000 руб. /га без НДС. В предыдущем сезоне она была равна примерно 36 000 руб. /га без НДС, а в сезоне 2020/21 достигала 72 000 руб. /га без НДС.

Данная ситуация, скорее всего, приведет к снижению производства зерновых, в частности пшеницы, на 13—19% уже в сезоне 2023/24. Тем не менее валовый сбор останется на исторически высоком уровне. Это значит, что риски потери или снижения качества части непроданного урожая во время его хранения остаются высокими.

Впрочем, даже на фоне рекордного накопления запасов только каждая десятая компания из нашего опроса признала, что значительные потери сельхозпродукции будут неизбежными. Остальные компании, видимо, рассчитывают на доступность мощностей по сушке и хранению непроданного зерна. Но пока что вместо прибыли хозяйства несут убытки.

Подсолнухи — в зоне риска

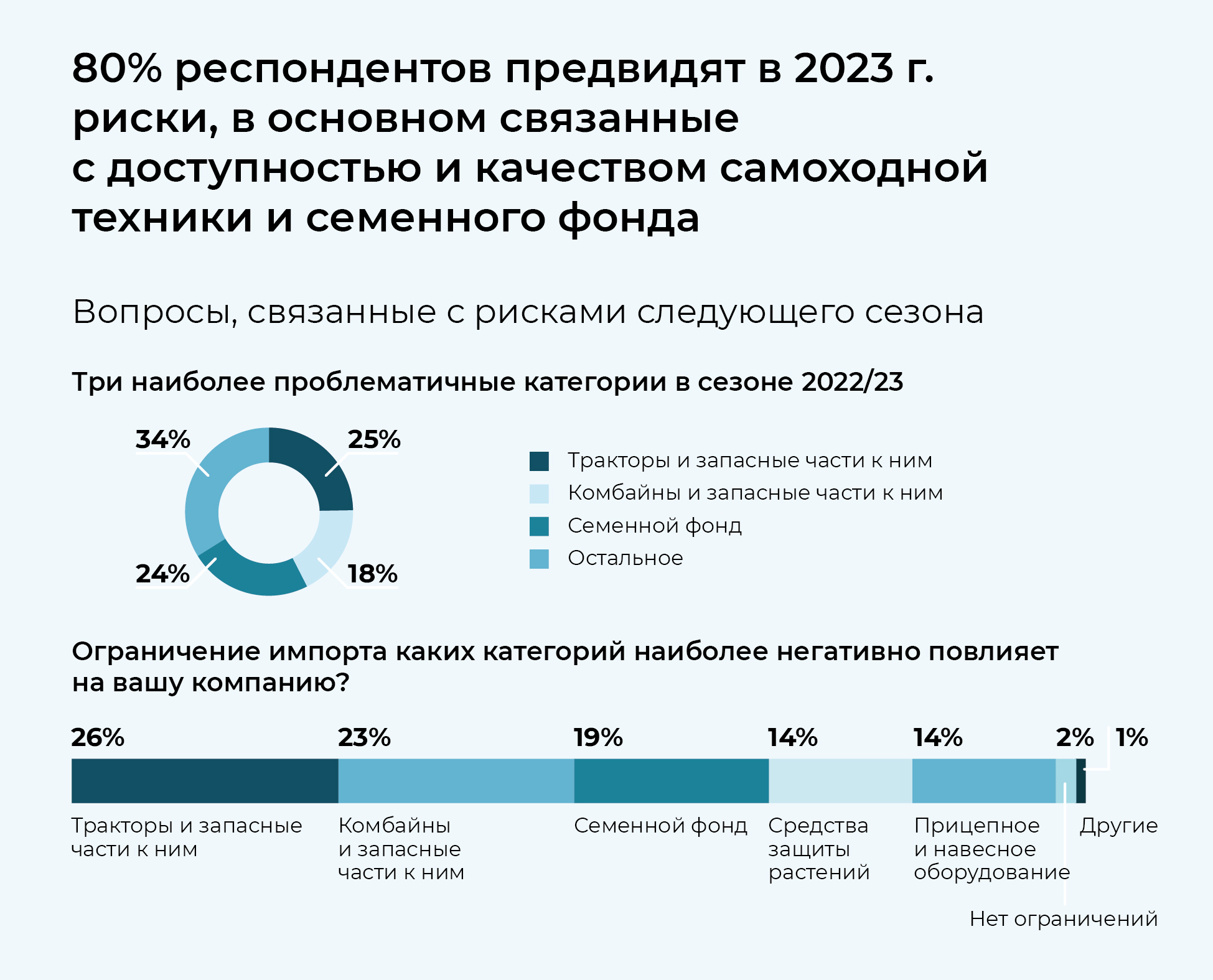

Вторая проблема — качество семенного фонда. Согласно мнению большинства респондентов, семенной фонд входит в топ-3 самых проблематичных категорий. Из ответов респондентов следует, что западные санкции и ограничение поставок могут привести к дефициту импортного семенного материала. Отраслевые специалисты с сожалением констатируют снижение поставок по семенному фонду — не хватает в первую очередь качественных импортных семян.

Отмечено также недостаточное количество и качество альтернативных вариантов отечественных семян. Наиболее критична ситуация с качественными семенами у производителей сои, подсолнечника, сахарной свеклы.

Главы компаний отметили в опросе, что «до сих пор не видели, например, высокопродуктивной пшеницы и ячменя российских сортов». Кроме того, найти приемлемые альтернативы можно далеко не по всем сельхозкультурам: «По подсолнечнику мы не найдем альтернативы. Придется сокращать посевы этой культуры».

Если придется отказаться от импортных семян с высокой всхожестью и использовать преимущественно альтернативные отечественные, то урожайность будет однозначно ниже, предупреждают производители. Конкурировать с западными компаниями в таких условиях будет проблематично.

Ввиду того, что большая доля семян того же подсолнечника импортная, хозяйствам стоит пересмотреть стратегию севооборота.

Снять острую зависимость от импортных посевных материалов в течение одного-двух сезонов представляется маловероятным. Правительство утвердило программу самообеспеченности семенами, но ее реализация планируется только к 2030 г. Разумно было бы наладить каналы поставок семенного фонда через альтернативных поставщиков. Тем не менее ряд хозяйств отметили, что не видят сложностей с семенным фондом, поскольку пока еще имеют необходимые запасы на ближайший сезон.

Комбайны — «под списание»

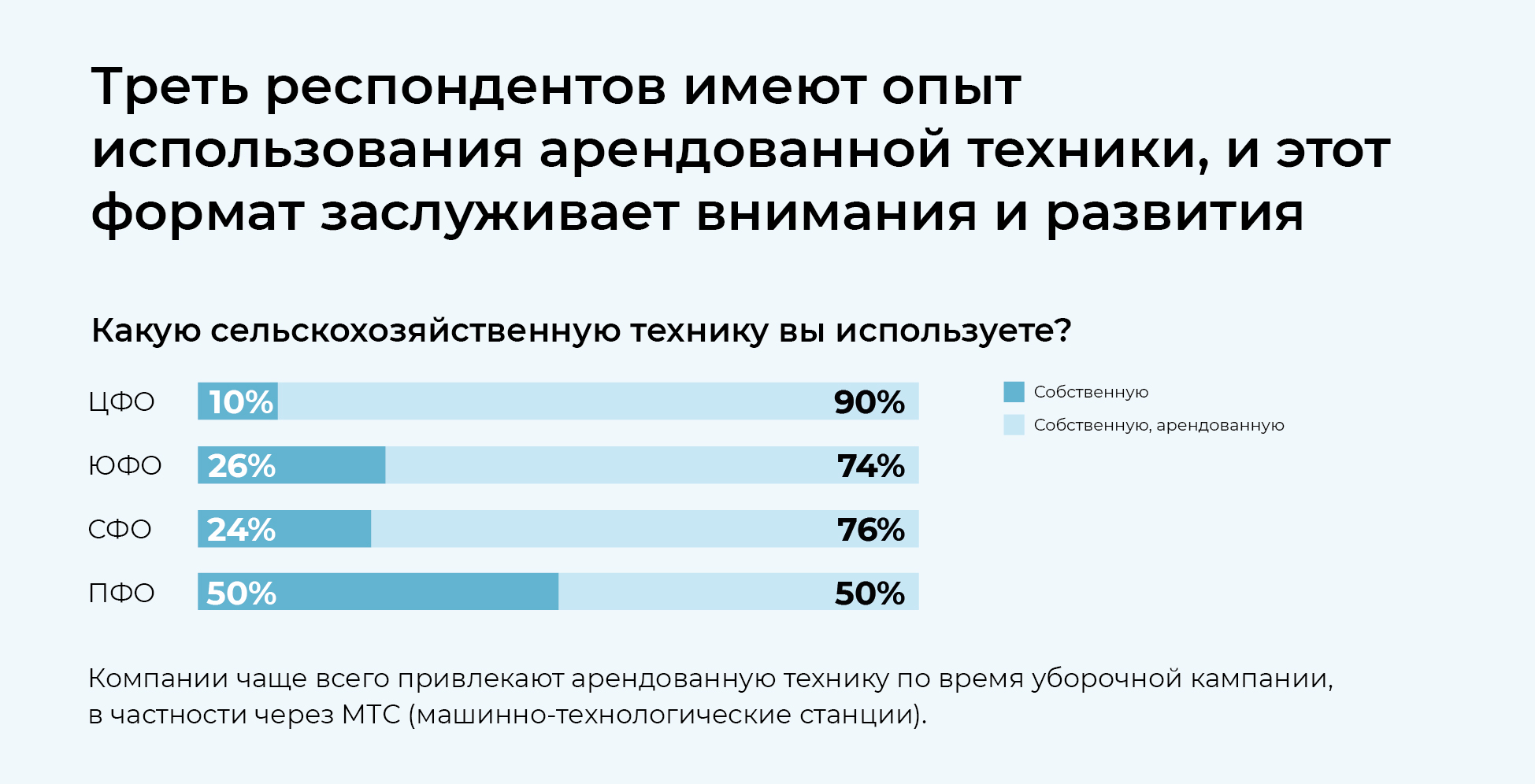

Третий риск большинство респондентов связывают с доступностью и качеством тракторов, комбайнов, другой самоходной техники и запчастей к ним. Нынешний год воспринимается специалистами компаний скорее как воспроизведение и даже ухудшение имеющихся проблем в указанной сфере. Судя по всему, доступность сельхозтехники для хозяйств будет уменьшаться: 70% респондентов отмечают нехватку исправной техники как главный риск для осуществления планов грядущего сельскохозяйственного года.

На неудовлетворительную обеспеченность, например, тракторами указали 34% опрошенных, на проблемы с комбайнами — 25%, с прицепным оборудованием — 11%. Однозначно будет наблюдаться дефицит тракторов больших классов, которые традиционно закупались у иностранных производителей и сейчас находятся под санкционным давлением. Парк тракторов меньших классов пока еще можно восполнять за счет контрактов с дружественными странами.

Ситуация с доступностью комбайнов и прицепного оборудования также осложняется недостаточным уровнем локализации в России при производстве этого типа техники.

Практически весь спектр техники, необходимой для работы в поле, требует ускоренных процессов локализации — от целых агрегатов до отдельных узлов, комплектующих. Наконец, ситуация с импортозамещением и локализацией осложняется серьезной зависимостью российских производителей от поставщиков некоторых ключевых импортных компонентов. На дефицит запчастей, в основном импортных, указали 19%. «Убирали урожай комбайнами, которые под списание», — отмечали некоторые участники опроса.

Где брать таланты

Наконец, четвертый риск — кадры. Недостаток квалифицированных механизаторов отметили 7% опрошенных. «Сейчас техника сложная, требуется подготовка», — сетовали респонденты. Без заинтересованности правительства проблема нерешаема, уверены аграрии. Поддержка государства в привлечении «перспективной» молодежи к сельскохозяйственным специальностям, таким как агроном или зоотехник, оказалась бы полезной. Это означает не только обучение профессии, но и поддержка заинтересованности в работе на земле, включая материальную мотивацию и улучшение сельской инфраструктуры в приоритетных агропромышленных районах.

Инерционные подходы не спасут бизнес

Аграрная отрасль считается архаичной. В общественном сознании она до сих порвыглядит так, как будто в ней мало что меняется к лучшему. Это не совсем так. Российские сельхозпроизводители в последние годы показали достойные результаты труда. Этому способствовала сама цикличность производства в аграрной отрасли, позволяющая опробовать лучшие практики и подходы. У автопроизводителей, например, на создание новой платформы уходит 3-5 лет. А для того, чтобы поставить на поток производство современных микропроцессоров, потребуется еще больше времени. Фэшн-индустрия живет годичными циклами.

Только производители зерна и растениеводы имеют самые короткие производственные циклы. Посевная сменяется уборочной и заставляет производителей с нуля запускать цикл производства по два раза в году. Такой динамичной цикличности нет у большинства отраслей. Аграрии успешно перестроились после событий 2014 г. и активно внедряют интенсивные формы хозяйствования, выводят на рынок новые виды продукции и сорта. Менее чем за пять лет фермеры начали задействовать в 1,5 раза больше удобрений, на 11% увеличилась площадь обработки средствами защиты. Все это дает возможность предполагать, что наши аграрии и сейчас эффективно ответят на вызовы времени.

Но, как показал опрос, болезненной даже для успешных хозяйств в сезоне 2022/23 окажется тема расходных материалов (запчасти, средства защиты растений, удобрения), которые значительно поднялись в цене еще в сезоне 2021/22. Всего риск увеличения цен в зависимости от сегмента выделили от 38 до 52% респондентов.

Для снижения затрат на расходные материалы хозяйства могут ускорить внедрение в своей практике технологий «умного земледелия». В России появилось немало компаний, таких как «АгроСигнал», Cropio и другие, которые помогут провести цифровую трансформацию хозяйства едва ли не на каждом используемом гектаре земли. Они подготовят карты структуры почвы, дадут рекомендации по нормам высева и дифференцированного применения СЗР, организуют мониторинг состояния растений.

Понятно, что использование умных систем земледелия подразумевает значительные инвестиции на первоначальном этапе их внедрения. Но в перспективе это даст сокращение расходов и повысит урожайность, что несомненно позволит окупить затраты.

Для решения вопроса с недостатком сельхозтехники стоит обратиться к отечественным производителям, поскольку бизнесу сложно чувствовать себя защищенным в условиях, когда крупнейшие производители сельхозтехники, такие как John Deere, отказываются от поставок в Россию и Белоруссию, а азиатские партнеры еще только присматриваются к российскому рынку.

Экспортная пошлина, госзакупки, новая логистика

Лидеры российской нивы готовы уйти от традиционного подхода, который является выверенным, но инерционным и не обеспечивает достаточную гибкость ведения бизнеса. Но агробизнесу необходима более гибкая госполитика, системная поддержка со стороны властей.

Было бы целесообразным, например, создать в масштабе страны аналитическую платформу, позволяющую мониторить ситуацию с запасами, агротехникой и семенами и балансировать усилия отдельных компаний в масштабе страны.

Необходима помощь правительства и в части развития новых экспортных коридоров. Например, можно было бы создать транспортно-логистические центры для наращивания вывоза зерна через дружественные страны — Китай и Иран. Или активно развивать экспорт через дальневосточные и северные порты, например порт Высоцкий.

Агробизнес хочет знать, планирует ли правительство такую антикризисную меру, как существенное увеличение объемов госзакупок продукции. Усилиями одного только бизнеса, даже крупного и стабильно работающего, невозможно нарастить более масштабную переработку сельхозпродукции на внутреннем рынке. Правительство могло бы рассмотреть и возможность обнуления экспортной пошлины, увеличения субсидирования автомобильных и железнодорожных перевозок.

Остается еще много других вопросов, поставленных аграриями перед государством. Помощь правительства отечественному агросектору актуализируется в условиях новой экономической турбулентности. В конце концов, тема обеспечения продовольственной безопасности в условиях все более фрагментированного мира сейчас важна как никогда. Если усилия власти и бизнеса получится объединить, то текущая ситуация может стать «окном возможностей» и сделать страну не только основной зерновой державой, но и помочь ей войти в топ-10 мировых экспортеров сельхозпродукции в мире — для этого необходимо увеличить экспортные объемы лишь на 7%.